Novedades en la imposición sobre el patrimonio: el Impuesto Temporal de Solidaridad de las Grandes Fortunas y la tributación en el Impuesto sobre el Patrimonio del no residente por los bienes inmuebles situados en España poseídos a través de sociedades

En particular, se incluyen las siguientes novedades:

Impuesto Temporal de Solidaridad a las Grandes Fortunas («ISGF»)

El nuevo tributo tendrá carácter temporal, y siempre que su ley de creación entre en vigor antes del 31 de diciembre de este año, se aplicaría en los ejercicios 2022 y 2023, si bien, se incorpora una cláusula de revisión para evaluar su continuidad al término de dicho plazo.

Estarán sujetos a esta figura impositiva las personas físicas residentes (por obligación personal) y no residentes (por obligación real), incluyéndose los impatriados bajo el régimen especial de los trabajadores desplazados a España, cuando sean titulares de un patrimonio neto superior a 3.000.000 de euros en el momento del devengo del impuesto. Los no residentes, salvo los de la Unión Europea y, en su caso, del EEE, habrán de designar representante en España.

Conforme se indica en la justificación de la enmienda, el ISGF se configura como complementario del Impuesto sobre el Patrimonio y tiene como finalidad, al margen de la recaudatoria, la de armonizar la imposición patrimonial, estableciéndose para ello que no podrá ser objeto de cesión a las Comunidades Autónomas.

Para la configuración del ISGF la norma se remite prácticamente en su totalidad a lo dispuesto en la Ley del Impuesto sobre el Patrimonio: sujetos pasivos, bases imponible y liquidable, reglas de valoración y exenciones (entre otras, la relativa a la empresa familiar), pudiendo deducirse el importe ingresado por el citado impuesto en aquellas Comunidades Autónomas en las que se aplique, para evitar la existencia de doble imposición.

De forma específica, se establece una exención general de 700.000 euros de aplicación exclusiva para aquellos contribuyentes que tributen por obligación personal (a diferencia de lo que ocurre en el Impuesto sobre el Patrimonio, donde dicho mínimo también se aplica a los no residentes), así como una exención para la vivienda habitual con un límite de 300.000 euros, de manera que, en la práctica, en caso de personas físicas residentes en España, el impuesto afectará a los patrimonios netos que superen 4.000.000 euros.

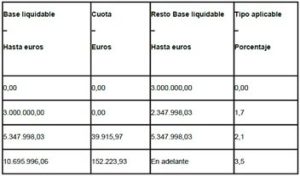

Finalmente, los tipos impositivos varían del 1,7% al 3,5% conforme a la siguiente tabla:

Por tanto, para un patrimonio de 20.000.000 de euros de una persona física residente fiscal en Madrid, descontando 4.000.000 euros, al que no le fuera de aplicación cualquier otra exención de las reguladas en la ley del Impuesto sobre el Patrimonio, la tributación ascendería a 337.864 euros (sin tener en cuenta el denominado límite de renta-patrimonio).

Téngase en cuenta que el ISGF afectará a las comunidades autónomas que tengan bonificado el Impuesto sobre el Patrimonio (Madrid, Andalucía y Galicia) y, en menor medida, a aquellas en las que los tipos autonómicos sean inferiores a la tarifa estatal del Impuesto sobre el Patrimonio (por ejemplo, el tipo impositivo máximo en Cataluña es un 2,75%).

Finalmente, se establece un límite de tributación conjunto de la cuota de este impuesto y las cuotas del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, de tal forma que no podrán exceder del 60% de la base imponible del IRPF (este límite, tampoco aplica a los no residentes). En el supuesto de que superen ese porcentaje, se reducirá la cuota del ISGF hasta alcanzar dicho límite, si bien dicha reducción no podrá superar el 80% del mismo

Tributación en el Impuesto sobre el Patrimonio de las personas físicas no residentes que ostenten, a través de sociedades, la titularidad de bienes inmuebles

Se introduce una enmienda que afectará al Impuesto sobre el Patrimonio y, por ende, al ISGF, al ampliar el perímetro de imposición.

En concreto, se amplía la definición de sujeto pasivo por obligación real con la finalidad de gravar a personas físicas no residentes que ostenten, a través de sociedades, la titularidad de bienes inmuebles en España. De esta manera, se considerarán situadas en territorio español las participaciones de sociedades (no negociadas en mercados organizados) cuyo activo esté constituido en, al menos, el 50%, de forma directa o indirecta, por bienes inmuebles situados en territorio español. Por supuesto, lo anterior será sin perjuicio del régimen de competencias que, en su caso, establezcan los correspondientes Convenios para evitar la doble imposición.

Teniendo en cuenta todo lo anterior, parece necesario revisar la situación patrimonial, especialmente, en los siguientes casos:

– Personas físicas residentes en España que actualmente no estaban tributando por el Impuesto sobre el Patrimonio atendiendo a la norma autonómica;

– Personas físicas no residentes en España que posean inmuebles de alto valor en España a través de estructuras societarias.

En cualquier caso, en relación con el ISGF, parece que podrían existir argumentos que permitirían impugnar la autoliquidación, basados en los efectos retroactivos de la norma y el posible incumplimiento del principio de seguridad jurídica y la eventual invasión de las competencias tributarias de las comunidades autónomas (establecidas en ley orgánica), aspectos que pueden poner en duda la propia constitucionalidad del tributo. Asimismo, respecto de la obligación real de contribuir, habrá que valorar también sus posibles efectos confiscatorios y discriminatorios. Téngase en cuenta finalmente que, en caso de que la impugnación tuviese éxito, el contribuyente obtendría intereses de demora (con tipos superiores al 4% en 2023), estando tales intereses exentos de tributación en España.

Diego Martín-Abril – Counsel

Iván Escribano – Asociado Sénior

Actualidad Jurídica